当前位置: 资讯> 2018年1-11月机械工业运行情况:增速上半年逐月提高,下半年逐月放缓

2018年1-11月机械工业运行情况:增速上半年逐月提高,下半年逐月放缓

2018年以来,中国经济稳中有变,在内外部环境错综复杂的形势下,机械工业全行业认真贯彻党的十九大和中央经济工作会议精神,大力推动高质量发展。上半年行业经济运行总体平稳,主要经济指标增速超过全国工业平均水平,产销平稳增长、投资持续改善。下半年开始经济运行稳中趋缓,增速环比均出现回落,行业分化明显,但总体在合理区间。

一、2018年机械工业经济运行总体情况

(一)增加值增速上半年逐月提高,下半年逐月放缓

今年上半年,机械工业增加值增速呈现逐月提升的趋势,由年初1-2月的7%,一季度的7.6%,升至上半年的8.4%,进入下半年受汽车拖累增速逐月放缓,三季度同比增长7.2%,1-10月同比增长6.8%,1-11月同比增长6.6%,预计全年增速在6.5%左右。

(二)主要产品产量同比增长

1-11月机械工业重点监测的120种主要产品中,产量同比增长的产品有62种,占比51.67%,比上年减少26种;产量同比下降的产品58种,占比48.34%,比上年增加27种。从趋势看,今年以来产量同比实现增长的产品种类是持续减少的。

主要产品产量增长有如下特征:

一是为部分原材料行业配套产品增长较快。

钢铁、煤炭等行业去产能取得初步成效,产品价格提升,企业效益改善,投资活动比较活跃,为之配套的产品产销增长较快。矿山专用设备同比增长12.8%、金属冶炼设备同比增长29.98%、起重机增长32.55%、金属轧制设备增长7.26%、数控锻压设备增长7.81%、风机增长9.71%、气体分离及液化设备增长8.01%。

二是与环境保护和污染治理相关的产品延续了销量上升的势头。

环境污染防治专用设备同比增长12.13%,其中水质污染防治设备增长29.38%、固体废弃物处理设备增长1.61%、噪声与振动控制设备增长11.17%。

三是与智能制造产业相关的产品增长态势良好。

如工业自动调节仪表与控制系统增长3.98%、分析仪器及装置增长16.71%、试验机增长33.13%、工业机器人增长6.63%、数控机床装置增长1.03%。四是工程机械类产品在上年高基数的基础上继续高速增长。挖掘、铲土运输机械同比增长36.76%,其中挖掘机增速达50.43%、装载机增长19.98%、压实机械增长10.76%,叉车1-9月产量超过了去年全年,水泥专用设备增长9.5%。五是为整机服务的各类零配件类产品普遍增长。液压元件增长16.98%、模具快速增长,滚动轴承增长3.43%、阀门增长10.72%、气动元件增长4.09%、电动手提式工具增长5.17%、锻件产量增长9.4%。

产量同比下降的产品主要为汽车,汽车中的SUV及MPV、农业机械设备、发电设备、输变电设备等前些年增长较快的产品今年下滑明显。1-11月汽车产销分别完成2532.5万辆和2542万辆,产销量比上年同期分别下降2.6%和1.7%,增速继续回落。其中SUV产销首次呈现下降,分别下降0.4%和0.8%;MPV产销比上年同期分别下降18.7%和16.1%;交叉型乘用车产销比上年同期分别下降22%和18.1%,受汽车整车下降影响,汽车用发动机同比下降2.35%。农业机械类统计的10种产品中,8种下降,其中大、中、小型拖拉机同比分别下降27.31%、8.98%、32.63%,谷物收获机械下降31.86%,玉米收获机械下降1.13%,农产品初加工机械下降11.66%、棉花加工机械下降2.24%;电工电器行业重点监测的26种产品中19种产品产量同比下降。发电设备同比下降6.8%,其中水电机组同比下降17.03%、风电设备同比下降11.1%、汽轮机同比下降4.02%;输变电设备受国家电网在特高压方面的投资限制,相关产品变压器同比下降4.8%、互感器同比下降7.03%、电力电容器同比下降9.21%,电工仪器仪表同比下降3.23%。文办设备中的照相机同比下降20.63%、复印机同比下降5.76%,从趋势看,这些产品市场短期也难见明显起色。

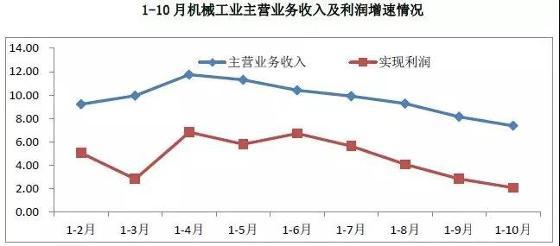

(三)经济效益保持增长,增速继续回落

1-10月机械工业实现主营业务收入17.88万亿元,同比增长7.38%;实现利润总额1.18万亿元,同比增长2.1%。两项指标均实现增长。但与上年同期相比,主营业务收入和利润总额增速分别回落了3.09和11.1个百分点。从今年累计增速看,下半年呈现逐月回落趋势,利润增长始终低于主营业务收入增速。

与全国工业比较,机械工业主营业务收入、利润增速分别低于同期全国工业1.92、11.45个百分点。

(四)主要分行业运行形势分化明显

工程机械行业景气度**好,继续保持高速增长;石化通用机械景气回升明显;其他投资类产品制造业如重型矿山机械、机床工具、仪器仪表、基础件、内燃机等行业,运行形势基本保持平稳;电工和汽车行业增速下行,尤其是利润增幅出现明显回落,由于这两大行业权重很大,故对机械全行业影响很大;农机行业主要产品产量全面下降,经济指标持续下行;文化办公机械受出口及照相机产销大幅下滑影响,景气度较差。

在主要行业实现利润中,汽车行业利润下降明显。1-10月汽车行业实现利润总额5050.67亿元,同比下降5.34%,占机械行业利润的比重43.06%,比重同比下降3.38个百分点。

非汽车行业实现利润总额6678.55亿元,同比增长8.54%,高于行业平均水平6.44个百分点,占机械工业的比重56.94%。比上年同期提高3.38个百分点。其中,工程、石化通用、机床、通用零部件行业实现两位数增长。工程机械行业利润同比增长**快,达53.88%,主要受基础设施建设、存量更新换代促产销增长,带动利润回升。石化通用行业随着石油价格回升,石化通用产销利润回升明显。机床行业呈现恢复性增长。

汽车、机器人与智能制造、农机行业为同比下降。下降幅度**大的是农机行业同比下降17.05%。

(五)经济运营指标不及上年同期水平

今年以来反映整个机械工业运行的主要指标均不及上年同期水平。1-10月机械工业亏损企业亏损面17.78%,同比上升1.24个百分点;利息支出同比增长17.27%;应收账款4.79万亿元,同比增长9.03%;产成品库存1.16万亿元,同比增长9.79%。

1-10月流动资产周转率1.54%,同比下降0.04个百分点;成本费用利润率7%,同比下降0.4个百分点;主营业务收入利润率6.56%,同比下降0.34个百分点;总资产利润率6.3%,同比下降0.45个百分点。上述指标值得关注。

(六)固定资产投资低迷状况继续改善

经历了两年多的低迷后,2018年以来机械工业固定资产投资出现恢复性增长。1-11月机械工业主要涉及的四个国民经济行业大类中,通用设备制造、专用设备制造、汽车制造业、电气机械和器材制造业投资增速分别为9.5%、16.8%、3.3%和13.1%,除汽车制造业外,均高于同期全社会(5.9%)投资增速。从趋势看,今年以来机械工业所涉及主要行业大类投资增速逐月稳步回升,投资低迷的状况有所改善。

(七)对外贸易保持增长

据海关统计,1-10月全国机电产品出口11969.94亿美元,同比增长14%;其中机械设备出口3533.9亿美元,同比增长14.8%,运输工具出口988.68亿美元,同比增长14.7%,仪器仪表出口590.72亿美元,同比增长2.8%。

1-10月全国机电产品进口8136.97亿美元,同比增长18.6%,其中机械设备进口1708.49亿美元,同比增长24%,运输工具进口943.35亿美元,同比增长9.7%,仪器仪表进口858.85亿美元,同比增长8.2%。

在中美贸易摩擦加剧的背景下,今年机械工业进出口贸易能有如此表现实属不易。这既反映了以民营企业为代表的广大市场主体的主观应变能力不可轻估,也不排除“赶在变化之前抢运履约”的因素起了一定作用。

(八)价格指数缓慢回升

国家统计局公布的数据显示,11月工业生产者出厂价格同比涨幅2.7%,生产资料价格同比上涨3.3%,原材料工业价格上涨4.6%,加工工业价格上涨2.2%,虽然有所回落,但仍远高于机械工业上涨幅度,机械工业价格指数同比仅微涨0.3%。

二、行业运行面临的问题与压力

(一)市场需求依然低迷,部分产品增速放缓

市场疲软、需求不足是一段时期以来持续困扰机械行业发展的问题。电力、冶金、煤炭等传统用户行业处于产能调整期需求下降,同时机械工业行业前期积累了巨大产能,两者矛盾更加突出。1-11月全国固定资产投资同比增长5.9%,其中设备工器具购置投资仅增长2.9%。

同时机械工业重点联系企业数据显示,企业订货在经历2017年回升向好后,2018年以来再次呈现出波动下行的趋势,1-10月累计订货今年首次出现同比下降2.72%,时隔两年后增速再次出现同比下降。特别是电工电器行业经历了十几年的快速发展,今年电工电器行业企业普遍反映压力逐渐加大。

(二)成本压力大、效益提升难

1-10月机械工业主营业务成本同比增长7.74%,高于同期主营业务收入和利润总额的增速。具体看,原材料价格上涨,人工成本上升、融资成本上升,在多重成本压力下,今年机械工业利润总额低速增长,主营业务收入利润率仅为6.56%,低于上年同期0.34个百分点。

(三)应收账款总额大、回收难,运行效率下降

2018年1-10月机械工业应收账款总额已达到4.79万亿元,同比增长9.03%,占全行业流动资产合计比重33.26%,占全国工业应收账款总额的三分之一。资产负债率平均水平为56.22%。

其中非汽车行业应收账款3.36万亿元,占全行业的比重70.14%,占流动资金的比重34.74%。非汽车行业中又以电工电器行业尤为突出。1-10月电工电器行业应收账款为1.48万亿元,占全行业的比重30.91%,占行业流动资金合计的38.94%。在电工电器行业的子行业中,应收账款主要集中于发电机及发电机组制造,变压器、整流器和电感器制造,配电开关控制设备制造,电力电子元器件制造,光伏设备元器件制造,其他输配电及控制设备制造,电线、电缆制造,锂离子电池制造等行业。

汽车行业1-10月应收账款1.43万亿元,占全行业的比重29.86%,占行业流动资产合计的比重30.22%。汽车行业子行业中,应收账款主要集中于汽车零部件及配件制造,占机械工业应收账款的15.01%,汽柴油车整车制造应收账款占全行业的比重9.83%,新能源车整车制造应收账款占全行业的比重1.6%,但占流动资金比重达46.97%。

可以看出机械工业应收账款主要集中于电工电器行业和汽车行业,两个行业占机械工业应收账款的60%。在电工电器行业中主要集中于主机制造行业,在汽车行业主要集中于汽车零部件行业。

应收账款数额大、回收难是当前影响机械企业生产经营**为突出的问题,是企业借贷并为此支付巨额资金使用成本的重要原因之一。对企业生产经营带来的直接压力:一是加大资金周转压力,机械工业自2006年以来流动资金周转率都在2次以上,2018年1-10月仅为1.54次,运行效率明显下降;二是放大税费负担压力,企业垫资纳税;三是产生贷款利息的压力,付息就吞噬利润。

(四)对转型升级进展的估计不可过高

近几年机械工业致力于转型升级,确有进展,取得了一些成绩,其中少数企业表现不俗,对于应对增速下行的挑战起到了一些作用,但对此不可估计过高。就全行业而言,“不平衡、不充分”的结构性矛盾仍未得到明显缓解。

三、运行趋势预测

预计2018年全年机械工业经济运行总体将比较平稳,工业增加值、主营业务收入增速在7%左右,利润增长2%左右,进出口贸易适度增长。

需要说明的是,经历了持续多年的高速发展,我国机械工业的规模现已达到年主营业务收入二十四万多亿元的很高水平。随着基数的不断扩大,增长速度适度回落是正常的。

2019年影响机械工业发展的内外部复杂环境没有发生根本变化。初步预计2019年全年机械工业经济运行总体将比较平稳,工业增加值、主营业务收入在6.5%左右,利润增速受2018年低基数的影响,增速会在5%左右,进出口贸易适度增长,实现难度将大于2018年。

2019年是新中国建立70周年,是贯彻党的十九大精神、决胜全面建成小康社会、实施“十三五”规划的决战之年。机械工业面临形势复杂多变,中美贸易摩擦影响的不确定性会对机械工业产生较大影响,机械工业将认真贯彻党的十九大和中央经济工作会议精神,大力推动高质量发展,全力以赴稳增长,加大补短板的力度,深入推进供给侧结构性改革,为全国工业增长目标任务的完成做出贡献。(来源/中国机械工业联合会)

- 暂无评论