当前位置: 资讯> 8月份AMI指数为49.2%,景气度位于近四年同期历史低位

8月份AMI指数为49.2%,景气度位于近四年同期历史低位

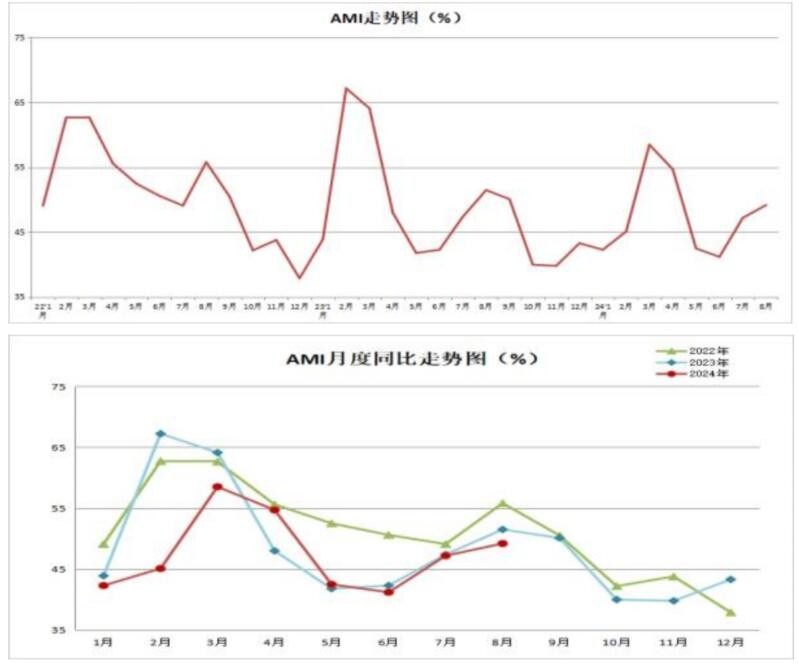

8月份AMI指数为49.2%,比上月提升2.0个百分点,比上年同期下降2.3个百分点。

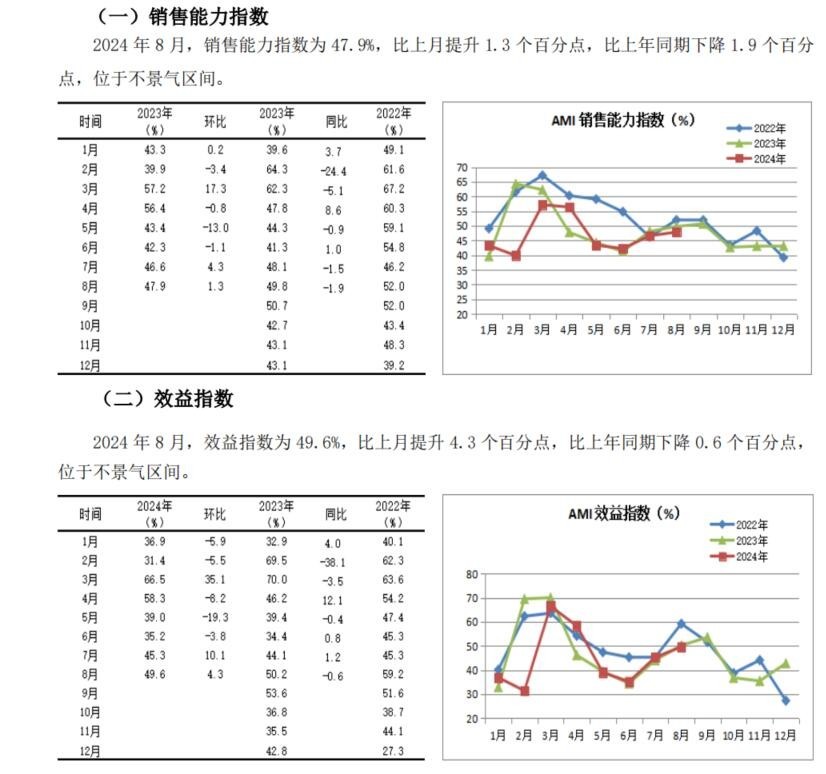

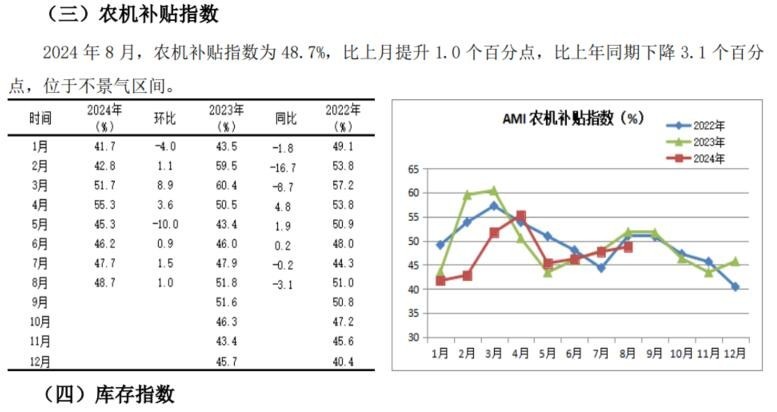

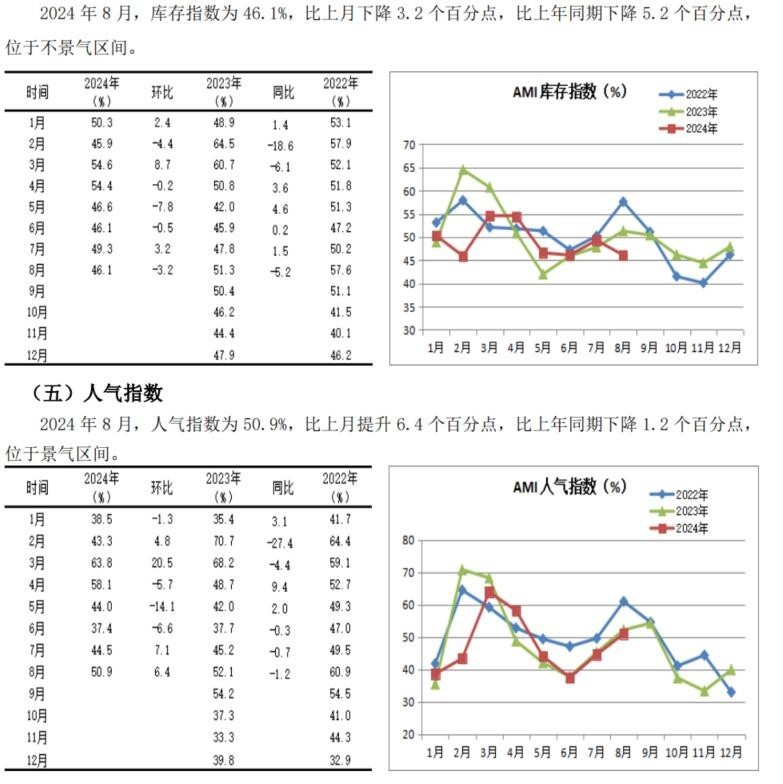

中国农业机械流通协会发布的2024年8月份中国农机市场景气指数(AMI)为49.2%,环比提升2.0个百分点,同比下降2.3个百分点。从环比看,6个一级指数中除库存指数外全部呈现上升趋势,其中人气指数提升幅度最大,比上月同期上涨6.4个百分点;从同比看,6个一级指数全部呈现下降趋势,其中,库存指数降幅最大,为5.2个百分点。本月人气指数挺进景气区间,经理人信心指数继续停留景气区间,其余4个一级指数停留在不景气区间。

特约分析师张华光认为:正如我们上月的预测,8月份AMI环比小幅上涨,同比下滑,景气度有所回升,以49.2%的景气度仍滞留于不景气区间。本月作为下半年农机市场旺季模式的开端,景气度虽如期回升,但并未进入景气区间,而是以49.2%的景气度位于荣枯线的临界点上,创下2020年以来首次未进入景气区间的月份记录,景气度位于近四年同期的历史低位。8、9、10月份是下半年市场的旺季,从本月AMI的表现看,今年市场动力明显偏弱,接下来的市场能否出现转机,尚存在很大的不确定。

8月份AMI的基本特征

8月份,AMI环比小幅上涨,同比下滑,景气度位于5年来同期低位,呈现出以下几个突出特点。

其一,市场破四年规律,旺季首次缺席。8月份,AMI环比小幅上涨2.0个百分点,以49.2%的景气度徘徊于荣枯线附近,未冲进景气区间,以四年同期历史低位的景气度终结了本月的市场。反映了今年市场的惨淡场景。

其二,库存高企,经销商压力空前。8月份,一级指数中库存指数是唯一一个环比、同比均下滑的指数,环比下滑3.2个百分点,同比下滑5.2个百分点,以46.1%的景气度停留在不景气区间。多数经销企业认为库存不合理,从调研走访情况印证了这个结论。目前,生产企业实现的销售较大一部分压在渠道上,而今年终端需求乏力,导致经销商的库存压力山大。

其三,市场趋于活跃,信心有所提升。人气指数环比提升6.4个百分点,并以50.9%的景气度挺进景气区间,意味着市场交易趋于活跃,也为经理人注入一定信心。经理人信心指数以2.5个百分点的增幅持续提升,继续停留在景气区间。

其四,冰火同炉,环比多降少增。从监测的5个二级指数看,8月份,环比呈现“2上3下”走势特点。其中,拖拉机和耕整地机械指数环比均有所提升,拖拉机指数挺进景气区间。与之相反,种植机械、田间管理机械和收割机环比则出现不同程度的下滑,其中田间管理机械指数环比下滑幅度超过15%。从同比看,除拖拉机指数有所提升外,其余四个指数均呈现不同程度的下滑。收割机指数环比、同比均下跌,意味着今年的收获机械市场依然面临着艰难的局面。

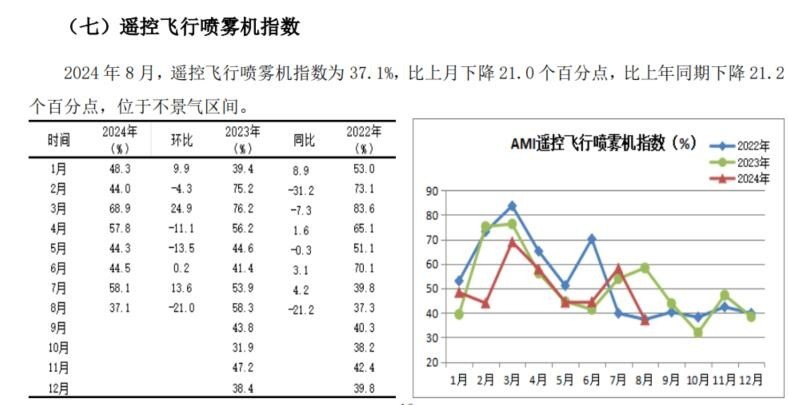

从三级指数解析细分市场

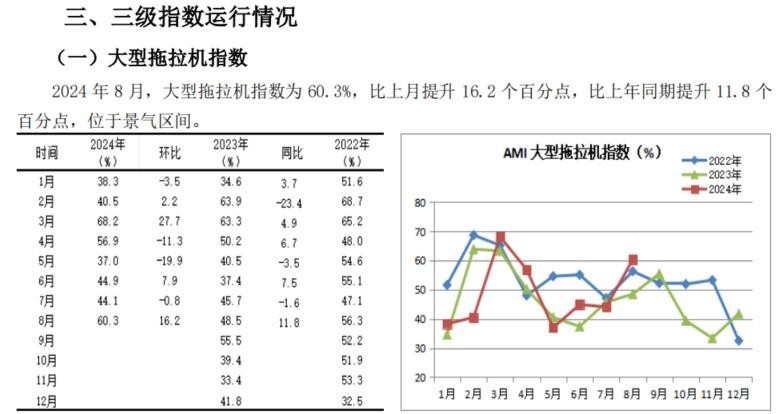

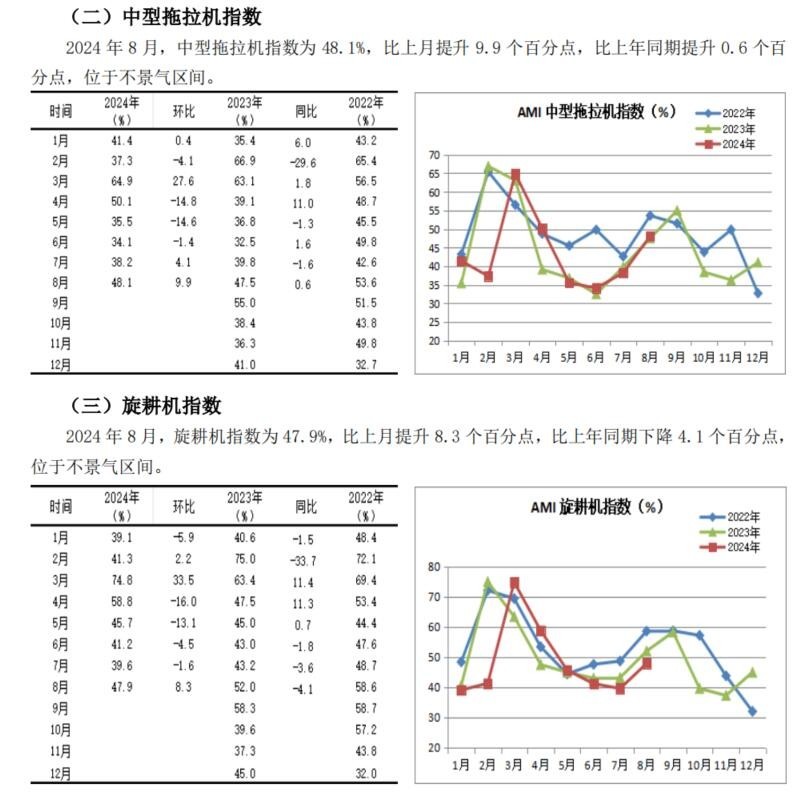

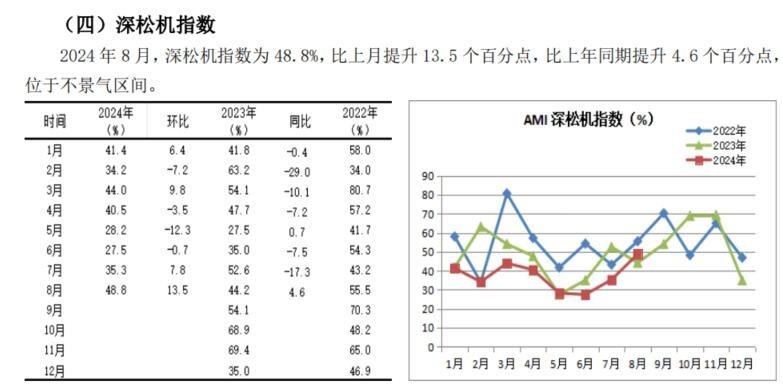

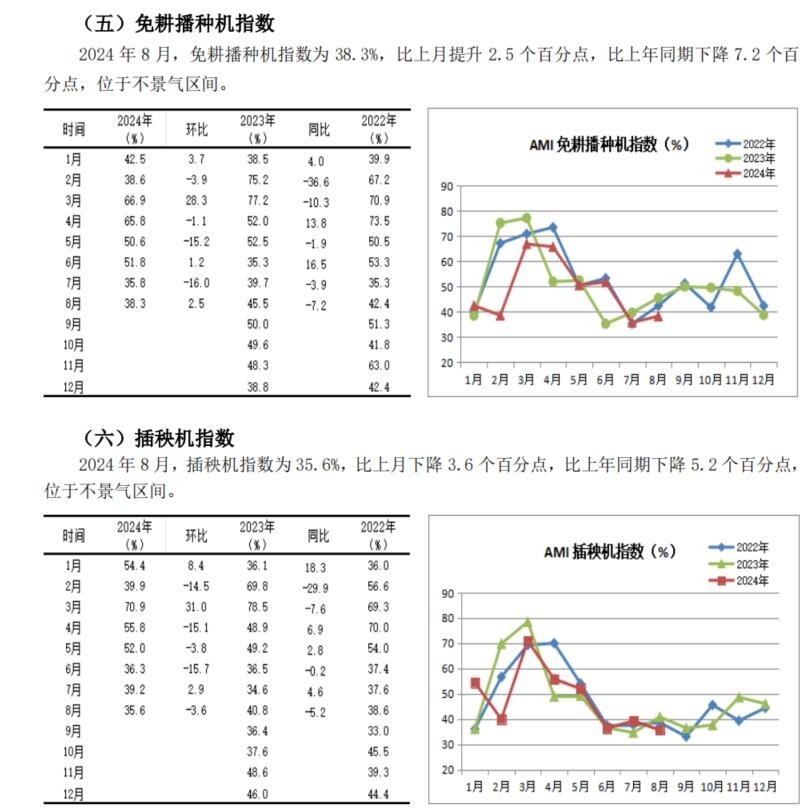

8月份,所监测的10个三级指数的表现冷热不均。环比:“5上5下”。其中,大中型拖拉机、深松机、旋耕机、免耕播种机指数有所提升,其它则全部下滑。同比:“5升5降”。其中,大中拖、深松机、履带收获机、玉米收获机指数出现不同程度的上涨,其余指数出现不同程度的下滑。

大中型拖拉机市场:8月份,大、中型拖拉机市场表现亮眼,指数分别为60.3%和48.1%,环比分别大幅上涨16.2和9.9个百分点,同比分别上涨11.8和0.6个百分点,大拖以较高的景气度挺进景气区间。

今年多项利好助推大中拖市场。2023年大中拖市场大幅度下滑形成市场的“洼地”,为今年市场同比变化设置了较低的门槛,此其一;其二,从大中拖市场近年走势所呈现出的特点看,大跌之后的复苏与反弹几乎成为市场难以改变的规律;其三,大中拖市场虽然早已属于存量市场,但更新所爆发出来的驱动力依然表现的十分强大,尤其近年随着大型化高端化趋势逐年强烈,加之今年以旧换新和报废更新政策的助力,更新需求所焕发出的动能或将成为稳定市场走势的重要力量;其四,从政策层面看,246亿元的农机补贴已尘埃落定,对今年的大中拖市场也是有力的加持;其五,虽然国三升级国四对今年的市场还会持续产生影响,但对市场的冲击力经过去年一年的出清,已经失去改变市场走势的强大能量。以上诸多因素表明:今年大中拖市场稳定力量表现的较为强大,重复去年大幅度滑坡故事的概率并不高。

耕整地机械市场:8月份,耕整地机械市场环比提升4.3个百分点,同比下滑5.8个百分点。从细分市场来看,深松机市场环比、同比均上扬,环比大幅上涨13.5个百分点,同比上涨4.6个百分点。而旋耕机环比提升、同比下滑,环比提升8.3个百分点,同比下滑4.1个百分点,位于三年同期低位。耕整地市场整体跌至三年同期低位,市场形势较为严峻。深松机本月虽环比同比有所上涨,体现旺季特征,依然难以改变今年整体市场低位运行的趋势。耕整地市场下滑原因是多方面的,其中主要包括下面两点:一是去年的增长形成市场“高地”;二是秋耕尚未开始,市场销售高峰期还没到来。

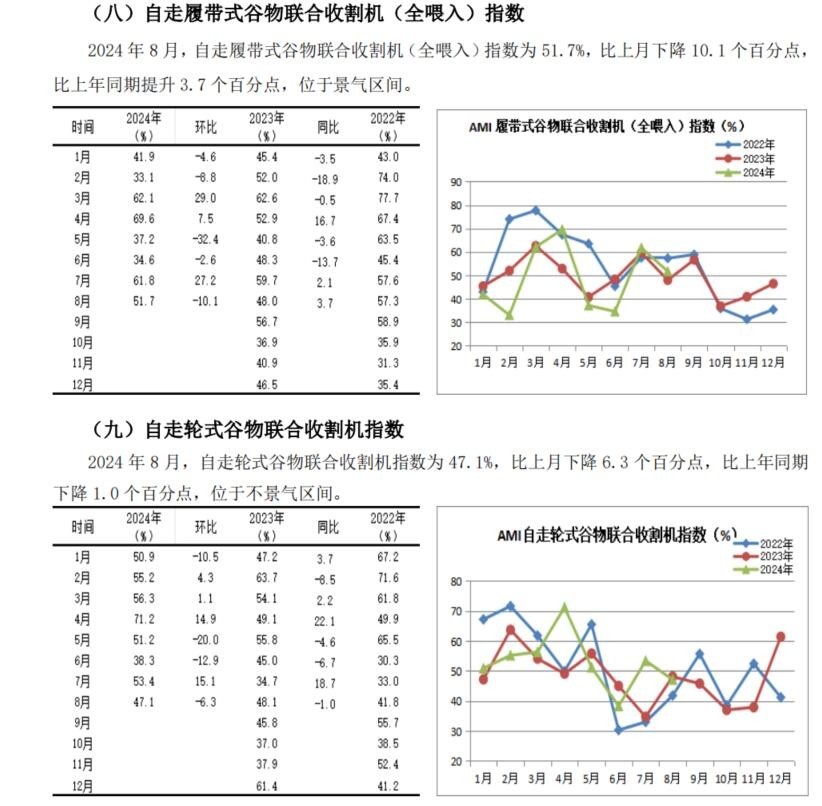

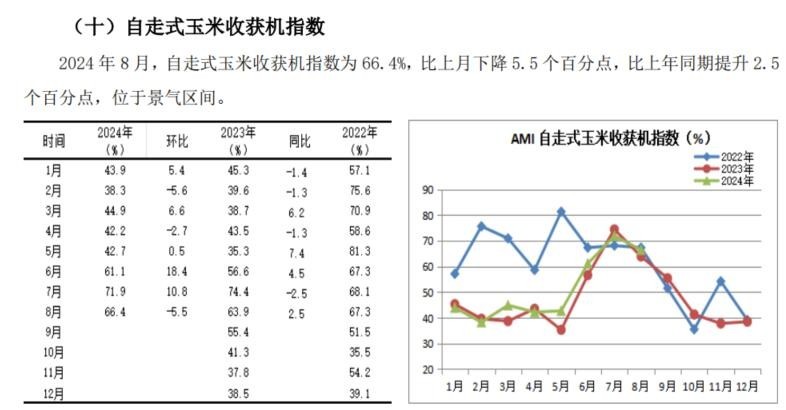

收获机市场:8月份,收获机市场表现差强人意。环比下滑6.0个百分点,同比下滑1.6个百分点。整体市场位于三年同期低位,三大粮食作物收获机环比全部下滑。

从细分市场来看,三大粮食作物收获机市场如下。

从环比看,轮式和履带式谷物联合收获机、玉米收获机指数环比均下滑,分别下滑6.3%、10.1%和5.5%,虽然三大粮食作物收获机指数环比均下滑,但除了轮式谷物收获机已于5月底即进入收官阶段处于不景气区间外,其余两大粮食作物收获机指数仍位于景气区间,履带式收获机市场环比虽有所下滑,但同比仍有提升,意味着今年的履带机市场走出低谷的概率很大。

8月份,玉米收获机市场环比下滑5.5个百分点,同比提升2.5个百分点,并以66.4%的高景气度继续停留在景气区间。虽然玉米收获机市场6、7两月实现环比“两连增”,但本月市场热度有所下降。9月将成为市场销售高潮,但从其面临的市场环境和过去8个月的表现分析,今年同比下降是大概率的事。

9月份AMI走势判断

9月份,AMI环比、同比或出现不同程度的增长,徘徊于荣枯线附近的概率较大。多数一、二、三级指数环比或出现小幅攀升。

9月份,AMI受多重因素影响,但下面几个因素最值得关注。

季节因素。农机市场素有“金九银十”之称,9月份,正值农机市场旺季,成为月度景气度的主要支撑。从农事分析,下半年各类农作物陆续进入收获季节,除小麦收获机外的其他收获机市场将迎来销售高峰期,为9月份市场注入澎湃动力。

内生动力因素。从利好因素看,第一,从销售端看,基于今年前8个月许多经销商面临着巨大的库存压力,去库存将成为9月份的重要目标,降价促销或成为推动市场增长的重要动力。第二,从制造端看,面对严峻的市场形势,出于竞争需要,一些企业或推出一些列促销政策,加大销售力度,对市场形成一定的拉力。第三,从终端看,浓厚的观望情绪一直笼罩着今年的市场。随着秋收的临近,要求用户做出最终的选择,成为推动市场的重要力量。第四,从市场走势特点看,今年的市场两个特点较为突出:一是上半年市场持续低迷,形成市场“洼地”,同时也为9月份市场积蓄了较大的动能;二是从上半年市场走势特点看,今年市场高峰期延迟,为接下来的市场带来了希望。同时,我们也应该看到今年农机市场存在着更为强烈的利空因素,一是国三升级国四对今年市场的利空因素将贯穿全年;二是粮食价格和畜牧产品价格持续低迷,不仅打击市场信心,也削弱了用户的购买力;三是作业收益下降,对市场不仅会延长用户的更新周期,对潜在用户的购买信心也产生一定的压制。

外部环境变化。9月份,市场受多重因素影响,利好与利空因素叠加,形成错综复杂的市场环境。利好因素两点较为突出。第一,报废更新驱动。7月25日,国家发展改革委财政部印发《关于加力支持大规模设备更新和消费品以旧换新的若干措施》的通知。通知提出提高农业机械报废更新补贴标准,单台报废补贴最高达6万元,补贴标准的提高将进一步促进更新的步伐;第二,粮价出现反弹。近期玉米价格有上涨的势头,对于农户来说,粮食价格直接关系着收入水平,和对设备更新的需求。

同时,我们也要看到9月份面临着的利空因素。在补贴政策方面,一方面,各地的补贴资金不能及时兑现,经销商垫补金额较大,对其生产经营产生了较大影响;另一方面,补贴资金不足,甚至出现一些地方的补贴资金已经用完的现象,对市场形成利空影响。在自然灾害方面,今年南方出现水患,北方先旱后涝,农作物减产,这些因素对农机市场均产生一定的影响。

AMI走势变化规律因素。其一,9月份AMI存在较大不确定性。主要表现在两方面:一是9月份环比下跌概率达60%。从2014年至2024年10年间AMI9月份的景气度表现看,9月份景气度环比下跌的概率达60%,尤其近三年,均呈现出不同程度的下跌,尽管跌幅逐年收窄。二是过去的2022年、2023年连续两年景气度徘徊在荣枯线附近。基于此,本月的景气度虽然逼近荣枯线,但能否进入景气区间依然存在较大的不确定性。其二,经理人信心有所恢复。经理人信心指数本月上涨2.5个百分点,以53.6%的景气度挺进景气区间。加之人气指数也挺进景气区间,意味着市场信心有所回升,市场交易趋于活跃,但环比增幅能否大于等于0.8%,确保AMI顺利进入扩张区间依然存疑。

- 暂无评论